新闻中心news

国盛证券:万国数泛亚电竞据(GDSUS)第三方IDC龙头布局核心资源享受高成长

泛亚电竞万国数据是国内领先的IDC基础设施和服务提供商之一,数据中心覆盖国内重点核心城市,目前已拥有18年优秀运营记录。

本文来自微信公众号“国盛海外研究”,作者:夏天、郑泽滨。本文观点不代表智通财经观点。

互联网数据中心(IDC)行业增速快成长空间大。全球IDC市场规模从2015年3365亿元人民币增长到2018年6253亿元人民币,年复合增长16.8%。国内IDC行业同样发展迅速,市场规模从528.6亿元人民币增长至2018年1586.2亿元人民币,平均年增速为31.6%。随着互联网渗透到生活的方方面面,社会数字化、信息化程度加深,数据流量还会持续增长,加上数据集中化存储、处理的需求,IDC行业会有很大的成长空间。

第三方IDC龙头优势明显,客户优质、布局完善:万国数据由淡马锡控股,过去18年一直专注于IDC行业,从机柜规模来看,已经跃升为国内最大的独立第三方IDC运营商。多年优秀的运营经验积累良好的行业口碑,与下游阿里腾讯百度京东等大型客户保持业务关系。客户对IDC建造能力要求越来越高,万国领先的设计运维实力将进一步彰显其优势。基于能耗的原因,北上深等一线城市对数据中心的新建和扩建政策趋严,万国持续布局核心IDC资源,80%的服务面积位于北上广深等核心城市及其周边地区,资源升值潜力大。

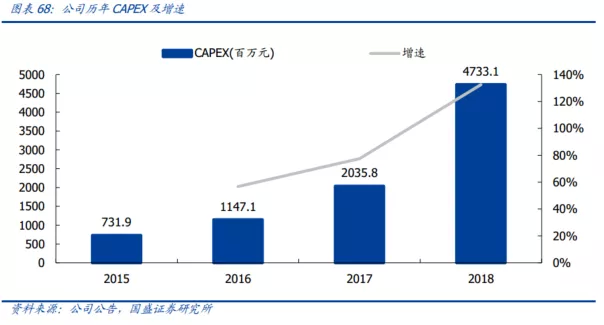

项目持续投入上架驱动快速成长,混合云、轻资产模式起航:万国数据2016-2018年资本开支逐步加大,分别为11.5/20.4/47.3亿元人民币,驱动收入持续大幅增长,2016-2018年收入分别达到10.6/16.2/27.9亿元,同比增长50%/53%/73%。公司往后三年资金开支预计仍将维持在40-50亿,新项目源源不断,增长动能充沛。新的业务形态,如Cloud Connect混合云连接、与新加坡政府投资公司(GIC)合作开拓更轻资产的IDC建设模式,都是未来的成长亮点。

盈利拐点将现,业绩弹性巨大。高速扩张带来折旧和运营管理成本上升问题导致公司亏损,2016-2018年分别亏损4/3.3/4.3亿元。我们认为随着前期投资的项目使用率逐步爬升、各项成本费用占收入比逐步下降,万国数据有望在2020年实现季度扭亏,从2021年开始实现持续盈利,净利润率理论上达到10%,业绩改善弹性大。

投资建议:预测万国数据2019-2021年的归母净利润分别为-3.45/-1.18/1.42亿元人民币,EBITDA分别为17.7/26.2/36.9亿元。基于行业重资本开支的属性,我们使用EV/EBITDA估值,参照海外龙头IDC公司的平均19.1倍的2020年EV/EBITDA,结合万国更高的收入成长性和利润弹性,给予一定的估值溢价,目标价48.8美元(对应2020年22倍EV/EBITDA),首次覆盖给予“买入”评级。

风险提示:一线城市数据中心资源趋紧,数据中心上架率不及预期,负债率过高风险

国内领先的IDC基础设施和服务提供商。万国数据是国内领先的IDC基础设施和服务提供商之一,数据中心覆盖国内重点核心城市,目前已拥有18年优秀运营记录。公司能够提供从数据中心设计、建设和运营,到数据中心托管,IT管理运营外包,业务连续性管理及灾难恢复的整合解决方案、咨询、服务和培训。目前已广泛服务于银行、证券、能源、制造、物流、互联网等多个行业机构。万国数据还通过其创新的CloudConnect平台,为客户提升访问和管理多云服务的能力。

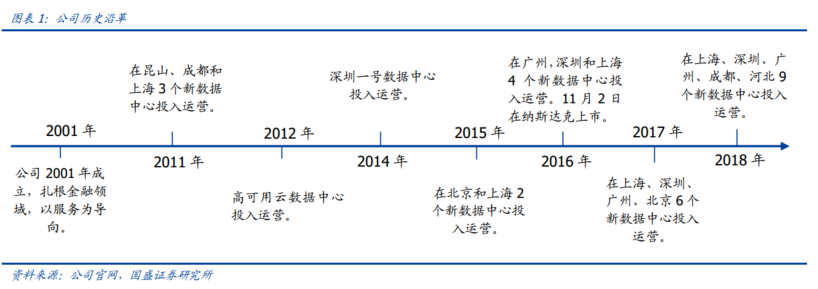

纳斯达克上市,进入全新发展阶段。公司的发展分为三个阶段,2001-2008年创建伊始阶段,以服务导向,扎根金融领域,依靠第三方数据中心提供服务。2009-2015年为蓬勃发展阶段,该阶段公司在核心经济区域如北京、上海、深圳、昆山、成都大规模战略布局数据中心,并且将用户基础扩展至大体量/高端用户,提供云和IT管理服务。2016年至今,公司加速在中国一线城市的战略和核心经济区域建立高可用数据中心,2016年11月2日在纳斯达克上市,进入全新发展阶段。

股东实力背景雄厚,全球顶尖科技投资以及同行领先企业为公司背书。截至2019年二季度,公司第一大股东为新加坡STT(由新加坡的淡马锡控股公司拥有),实际控制人为新加坡淡马锡控股,持股比例为35.1%,其余大股东为中国平安、黄伟、SBCVC、CyrusOne以及其他董事和管理层,合计持股22.9%泛亚电竞,其他公众股东持股42%。其中STT、SBCVC均为全球顶尖的科技投资,CyrusOne是全球领先的数据中心运营商和服务商之一,2017年起与公司达成战略合作。公司正在和新加坡政府投资公司(GIC)合作进行大客户的超大数据中心项目,能力获GIC认可。

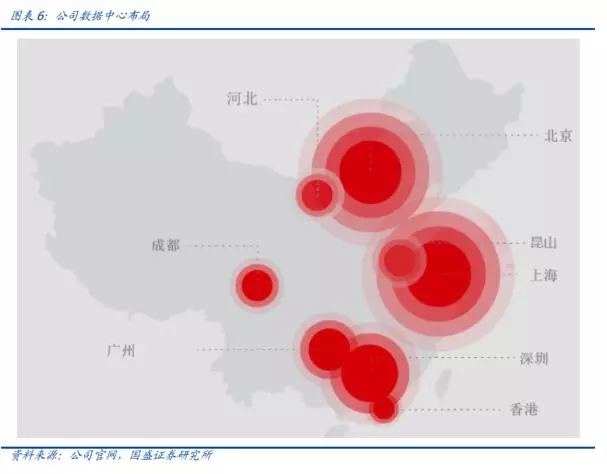

公司数据中心资源丰富,且位居重点核心城市。公司数据中心主要集中于北京、上海、珠三角及其周边地区,成都数据中心为其他数据中心的重要备份数据中心。数据中心采用合理的模块化设计,具有高电力密度、低PUE的特点。

互联网数据中心(IDC)是指利用相应的机房设施,以外包出租的方式为用户的服务器等互联网或其他网络相关设备提供放置、代理维护、系统配置及管理服务,以及提供数据库系统或服务器等设备的出租及其存储空间的出租、通信线路和出口带宽的代理租用和其他应用服务的数据中心。总体分为互联网网络带宽服务,即Internet(“I”)和数据中心基础设施服务,即DataCenter(“DC”)。

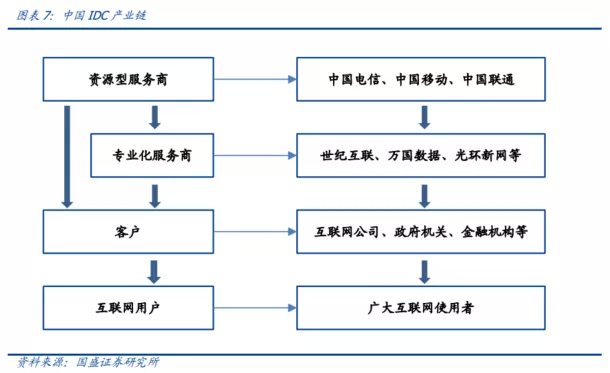

IDC产业链由资源型服务商、专业化服务商、客户和互联网用户等几个主体组成。资源型服务商主要指三大电信运营商,向专业运营商提供基础网络和带宽,即IDC中的“I”,同时也可以提供数据中心基础设施服务,即“DC”。专业化服务商,即提供宽带接入服务和IDC及其增值服务等互联网综合服务的第三方运营商,其宽带接入服务需要通过与基础电信运营商的合作实现,我国IDC第三方运营商主要有如世纪互联、万国数据、光环新网等。客户主要有互联网公司、政府机关、金融机构、制造业公司等,而互联网用户则是服务的最终体验者。

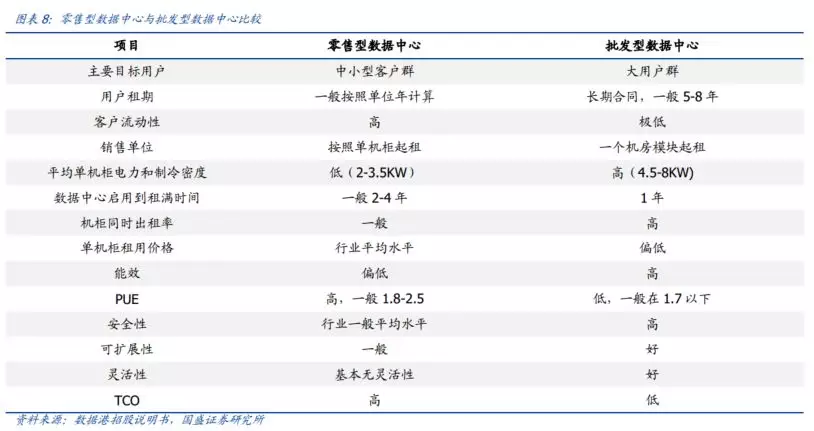

数据中心按服务类型分为零售型以及批发型。批发型数据中心服务一般是面向大型互联网公司或电信运营商提供定制化的服务器托管服务,通常并不提供网络带宽服务。零售型数据中心服务面向中小型互联网公司、一般企业等客户(均为最终用户)提供相对标准化的服务器托管服务及网络带宽服务,IDC服务商先行建造标准化的数据中心并配置宽带网络,向客户提供服务。

IDC向着云计算+新一代数据中心的趋势发展。IDC数据中心发展主要分为三个阶段,第一阶段主要提供基础设施出租服务,如传统基础设施建设、主机托管、贷款空间出租等传统资源出租业务。第二阶段为IT资源出租,提供网络的互联互通服务和机房管理服务,该阶段机房及用户规模化、运营标准化,CDN、内容下载加速等增值服务比重增加。目前随着云计算和虚拟化技术的普及,IDC数据中心正向着云计算+新一代数据中心的趋势发展,第三代IDC以提供IT资源服务为特征,以云基础设施为核心提供应用服务,模块化数据中心,强调绿色,具有较好的电力效率,较低的建设和运营成本。

根据中国IDC圈统计的广义IDC市场规模数据(包括托管业务、CDN业务及公共云IaaS/PaaS业务),2018年全球IDC业务市场整体规模达到6253.1亿元人民币,同比增长23.6%,其中公共云市场增速接近30%,是拉动整体市场快速增长的主要原因。而中国IDC业务市场总规模达1228亿元,同比增长29.8%,增速放缓2.6个百分点,其中主机托管/租赁业务占比超过40%。随着互联网产业的持续快速发展和云计算在各行业的应用逐渐落地,预计到2020年市场规模将超过2700亿元。

全球云计算市场稳健增长,IasS占比提升。根据信通院《云计算发展白皮书(2019)》,Gartner统计2018年全球云计算市场规模为1363亿美元,同比增长23%,预计到2022年市场规模将达到2733亿美元,2018-2022年CAGR为25.8%,IasS占比不断提升,2022年将占云计算市场的30%,占比较2016年提升8个百分点。

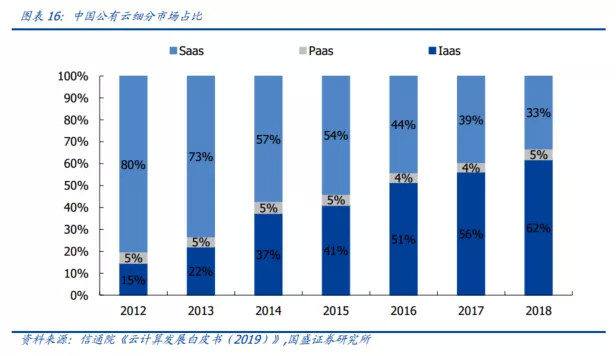

中国公有云市场处于高速增长阶段,IasS欣欣向荣。根据信通院《云计算发展白皮书(2019)》,2018年中国公有云市场规模为437.4亿元,同比增长65.2%,预计到2022年市场规模将达到1731.3亿元,2015-2021年CAGR为49.8%。私有云市场规模达525.4亿元,同比增长23.1%,预计到2022年市达到1171.6亿元。公有云细分市场中,IasS增长最为迅速,2012-2018年IasS占公有云市场比重由15%大幅提升至62%。

巨头瓜分云计算市场,竞争格局基本稳定。从全球市场份额来看,根据Gartner,全球IasS市场由亚马逊AWS、微软Azure、阿里云、谷歌云、IBM五大互联网巨头占据主导地位,2017年合计占比75%,较2016年提升5个百分点,巨头市场份额进一步集中,其中2017年亚马逊占比高达52%,微软达到13%。从营收增速上来看亚马逊AWS、微软Azure等巨头云收入增速有所放缓。由于公有云服务门槛较高,巨头云服务商先发优势明显,竞争格局已基本稳定。

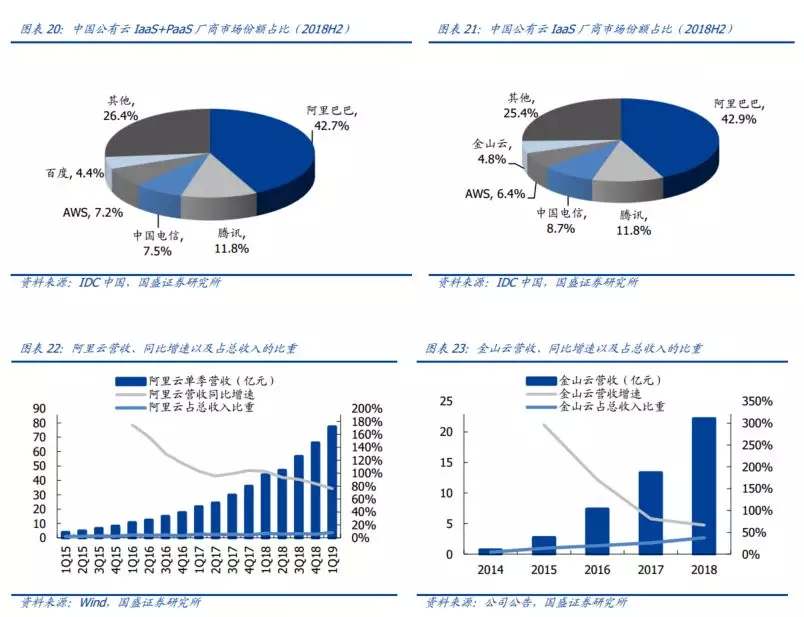

云服务商作为IDC的重要客户,将大幅激发IDC需求。从国内市场份额来看,根据IDC中国的统计,2018年下半年公有云IaaS+PaaS厂商市场份额占比前五分别为阿里云、腾讯云、中国电信、亚马逊AWS、百度云,公有云IaaS厂商市场份额占比前五的分别为阿里云、腾讯云、中国电信、亚马逊AWS、金山云。由于公有云服务门槛较高,巨头云服务商先发优势明显,竞争格局已基本稳定。阿里云增速稍有放缓但仍居高位,2019财年增速达到76%,腾讯云2018年收入增长超过100%至91亿人民币,金山云服务收入达到22亿元人民币。云服务商同时是IDC的重要客户,云计算的蓬勃发展将激发IDC需求。

云数据中心流量迅速提升。据Cisco测算,2016年全球数据中心年流量已达到6.8ZB,到2021年将增加三倍达到20.6 ZB每年,2016-2021年CAGR为25%。而云数据中心流量将从2016年的6ZB增长3.3倍到2021年的19.5ZB,2016-2021年CAGR为27%,云数据中心流量增速略高于数据中心流量。

全球数据中心向超大规模趋势发展。根据Gartner的测算,全球数据中心数量减少但体量越来越大,预计2015-2020年数据中心数量由45万个下降到42.4万个,而机架总数量由479.7万个上升至498.5万个,这意味着数据中心正在向着更大规模的趋势发展。根据Cisco的测算,超大规模数据中心将从2016年底的338个增长到2021年的628个,2016-2021年CAGR为13%。到2021年,超大规模数据中心的服务器、处理能力、存储数据量、流量将有大幅提升,占所有数据中心对应各指标的比重高达53%/69%/65%/55%。截至2018年,超大数据中心大多集中在美国,占比高达40%,其余国家集中度较低,中国/日本/英国仅占8%/6%/6%。

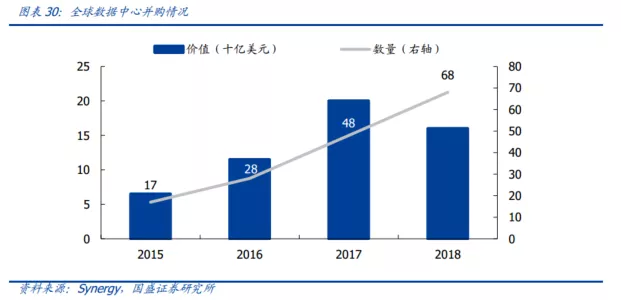

积极进行并购,交易数量持续攀升。2018年针对数据中心的重大并购交易数量继续攀升,年成交数量高达68笔创新高,交易总价值接近160亿美元,较2017年峰值(200亿美元)有所下降,2017、2018年并购活动的总价值达前两年的两倍多。

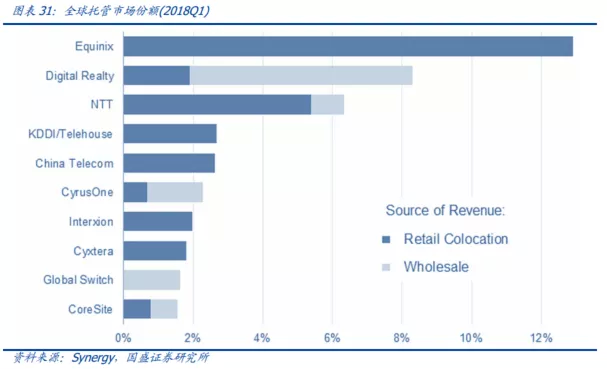

全球IDC市场竞争格局已定,第三方厂商主导。据Synergy的统计,截至2018Q1Equinix、DigitalRealty和NTT在托管市场位居前三,且市场份额大幅领先,其中份额最高的Equinix占比高达13%,这与其积极的并购策略息息相关。总体而言,这三家公司目前控制着全球市场近28%的市场份额,与之最接近的竞争对手是KDDI/ Telehouse和中国电信,均拥有3%的市场份额,剩余CyrusOne、Interxion、Cyxtera、GlobalSwitch、Coresite约占2%左右份额,整体来看,全球IDC市场由第三方运营商主导。在批发和零售两个主要细分市场中,Equinix占零售市场份额的17%,而DigitalRealty在较小的批发市场中占有28%的份额。

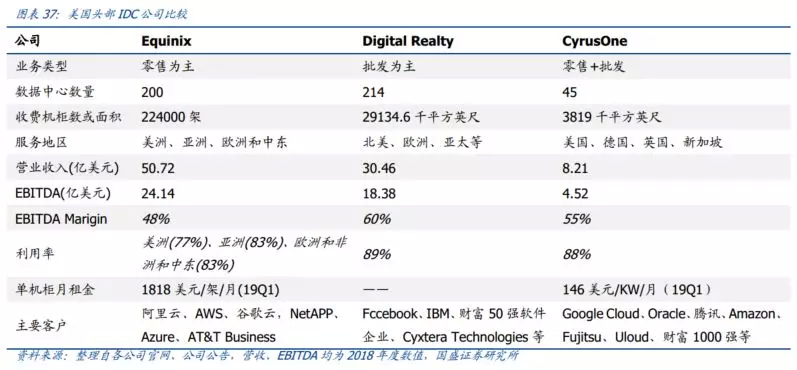

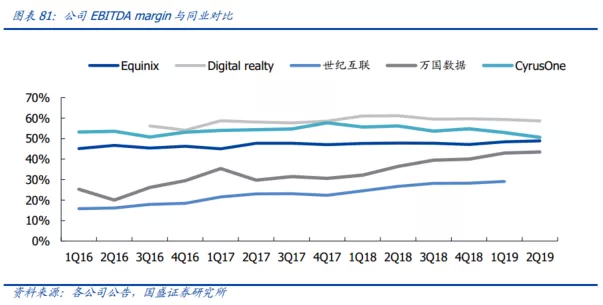

Equinix是全球最大的IDC服务商,目前运营超过200个数据中心,遍及美洲、欧洲、中东和非洲以及亚太地区。其平台连接了超过2900家云及IT服务提供商,服务超过9800家企业,通过PlatformEquinix,企业可以将业务延伸到世界各地实现互连与整合。2018年营业收入达到50.7亿美元,同比增长16%,Equinix已实现稳定盈利,2018年归母净利润为3.65亿美元,同比大幅增长56.8%。Equinix的EBITDAmargin为48%,低于DigitalRealty和CyrusOne,是由于其零售模式销售费用和管理费用较高所致。

Digital Realty运营214家数据中心,业务涵盖5个大洲中的14个国家/地区,2018年营业收入达到30.5亿美元,同比增长24%,DigitalRealty也已实现盈利,2018年归母净利润为2.5亿美元,同比增长44%。公司的EBITDAmargin为60%,利用率高达89%,在三家公司中均为最高。CyrusOne规模较前两家较小,其EBITDAmargin和使用率相对较高,近年净利润在盈亏平衡上下波动。

2.3. 国内IDC市场:一线城市政策趋严,第三方市场较为分散且开始发力

2.3.1. 数据中心规模平稳增长,以北京上海及周边为主,中西部开始发力

移动互联网流量快速增长,宽带接入速率迅速提升。随着移动互联网业务的创新拓展、线上线下业务加速融合,刺激移动互联网接入流量保持高速增长,最终将带动IDC的需求。2018年,国内移动互联网接入流量达711亿GB,同比增长189%,增速较上年提高26.9个百分点。2018年月户均移动互联网接入流量(DOU)达4.42GB/月/户,同比增长155%,12月当月DOU高达6.25GB/月/户。宽带用户持续向高速率迁移,固定互联网宽带接入用户中100Mbps及以上接入速率的用户总数达2.86亿户,占固定宽带用户总数的70.3%,较上年末提高31.4个百分点。

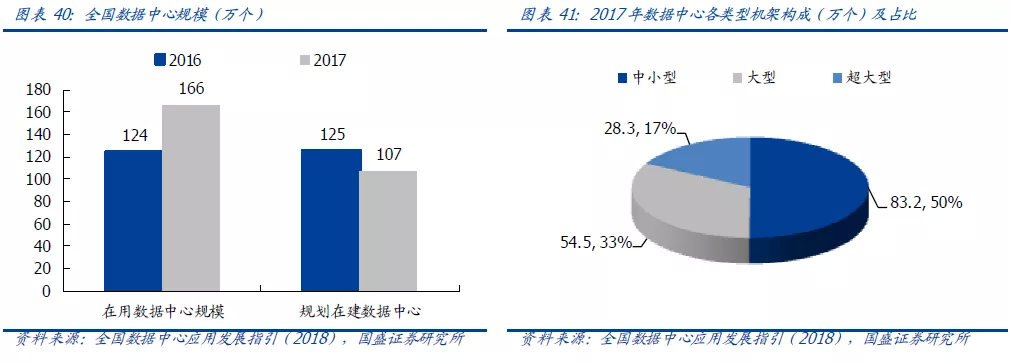

我国数据中心机架数平稳增长,以北京上海及周边为主,中西部开始发力。截至2017年,我国在用数据中心规模为166万个,其中中小型/大型/超大型分别占50%/33%/17%,规划在建数据中心107万个。2018年测算可用机架数204万个,预计2019年可用机架数达244万个,其中以上海及周边、北京及周边为主,此外西部地区、中部地区增长也较快。

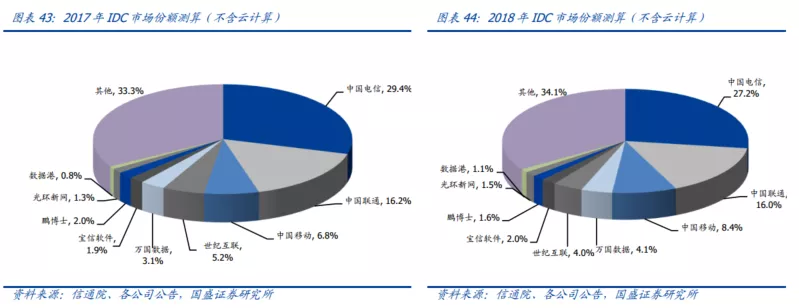

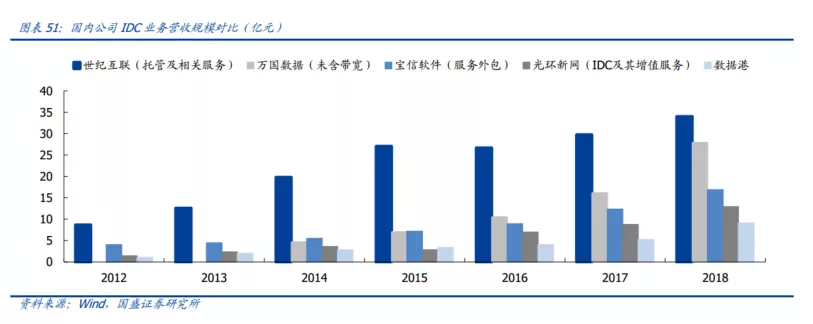

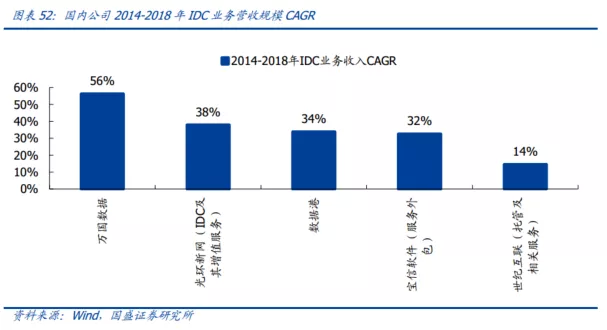

运营商占我国IDC市场主要份额但呈下降趋势,第三方市场较为分散且开始发力。我们根据信通院对于2017及2018年IDC市场收入的预测以及各家公司对应年度IDC相关业务收入(不含云计算),计算出2017年、2018年IDC市场份额构成。我国IDC市场依旧以运营商为主导,三大运营商合计占比超过50%,但运营商整体占比呈下降趋势。剩余市场较为分散,2018年第三方网络中立的数据中心服务商中占比最高的万国数据(还原约20%带宽收入后)占4.1%,世纪互联、宝信软件、鹏博士、光环新网、数据港分别占4.0%/2.0%/1.6%/1.5%/1.1%,万国数据市场份额提升最快。

世纪互联创立于1999年,并于2011年4月在美国纳斯达克上市,是国内IDC行业的标志性公司,规模处于业内领先水平。2018年实现营业收入34亿元,共有30654架机柜,公司近年处于业务转型阶段,2017年三季度剥离宽带和CDN业务,增长有所放缓。公司2019-2021年三年计划分别新增机柜6000-8000/15000/15000个。

万国数据是目前国内IDC业务成长性最高的公司,万国数据2016年于纳斯达克上市,由于美股没有盈利要求,整体扩张战略较为激进。2018年实现营业收入27.9亿元,2014-2018年CAGR为56%,远高于其他同业公司。万国数据披露2018年底数据中心服务面积为16万平米,在建面积6.5万平米,假设一个机柜占地2.5平米,则预计折合机柜规模约9万个。截至2019Q2,面积折合的机柜数已超过10万个。

光环新网是北京地区主要的互联网综合供应商之一,2014年1月在深交所创业板上市,其主营业务为云计算和IDC及其增值服务等,公司以零售业务为主,2018年IDC及其增值服务收入为12.9亿元。公司积极推进IDC全国战略布局,扩张加快,2020年预计投产机柜数量达50000个,同时公司在河北燕郊地区、上海地区、江苏地区等正在筹建新的数据中心项目,预计未来可达到10万台机柜的运营规模。

宝信软件由宝钢控股,从2013年10月起通过一系列股权融资和自筹资金在上海市宝山区先后完成建设宝之云一/二/三期IDC项目,成为上海最大的数据中心产业基地,公司以批发业务为主,2018年产业规模近20000个机柜,服务外包业务(包含信息系统、轨道交通车辆系统控制部件的维护及维修、云计算运营服务、IDC运营服务)实现营业收入12.9亿元。在建的宝之云四期规划新增机柜9000个,待建的武钢大数据产业园将新增机柜18000个。

数据港是A股中专注提供IDC托管服务的公司,2016年上市,规模尚小但成长迅速,以批发型业务为主,与阿里巴巴合作紧密。2018年实现营收9.1亿元,同比增长75%,运营机柜13622个(折合5KW标准机柜)。

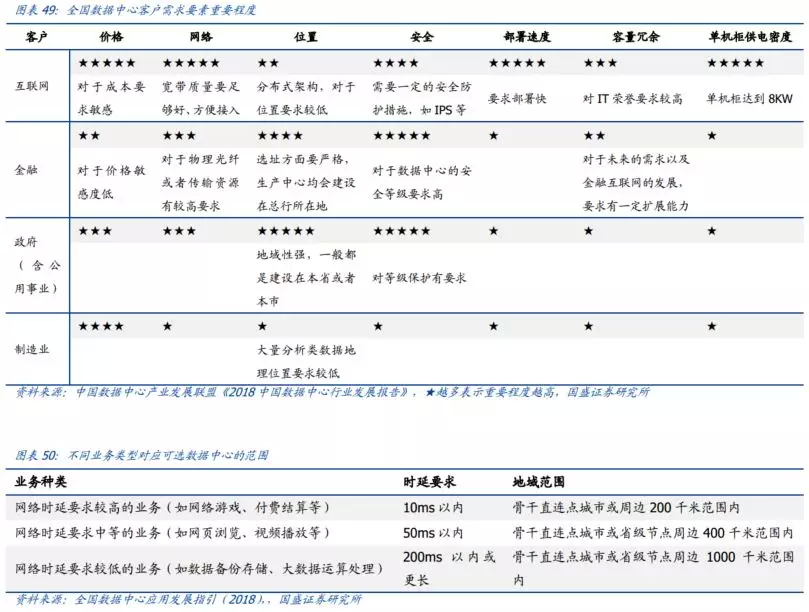

数据中心客户群体以互联网类为主。数据中心客户群体主要分为互联网类(含云服务)、政府机关、制造业、金融机构以及其他,其中占比最高的为互联网类客户,占比高达62%,互联网类客户由BATJ/外资互联网企业/其他云服务商/其他互联网企业构成,分别占总客户群体的25%/4%/10%/23%,头部互联网企业为重要客户群体。除互联网客户外,政府机关、金融机构也是重要的细分客户类型,分别占19%/12%。

各类客户对于数据中心的不同需求要素呈现出不同的敏感程度,互联网企业对于价格、网络、部署速度、单机柜密度方面要求较高,金融机构对于数据中心的安全等级要求最高,而政府类客户地域性强,对于位置和安全要求较高。不同业务类型对应可选数据中心的范围要求也不同,网络时延要求越高的业务(如网络游戏、付费结算等)要求数据中心距骨干直连点城市或周边的范围越近。

单带宽与长周期建设模式局限,电信运营商无法成为IDC市场主导。IDC产业链中的基础网络和带宽服务只能由电信运营商提供,电信运营商在骨干网络带宽和国际互联网出口带宽也有明显优势,但国内三大电信运营商在旗下IDC中只能提供自家品牌专线带宽接入,而第三方IDC服务商可以通过与不同电信运营商合作提供多个网络的连接服务,并且网络不以电信运营商和省份边界划分。此外,由于终端用户(特别是大型互联网公司)的需求往往具有突发性、规模大和无法准确预知的特点,而基础电信运营商的数据中心投资计划需根据每年集团总公司制定的投资预算作出,规划和建造项目的执行力和灵活性不够高,难以与大型互联网公司对数据中心持续高节奏的需求匹配。

因此,未来IDC市场很可能会由第三方IDC服务商主导,第三方服务商从电信运营商手上获取更多市场份额,成长潜力巨大。2018年,世纪互联收入在第三方服务商中排名第一。若剔除带宽因素以统一口径考虑,万国数据和世纪互联的差距并不大。

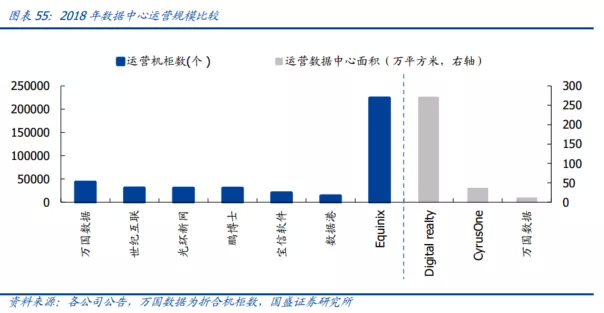

万国数据的数据中心规模大扩张快,对比海外同行成长空间仍大。截至2019Q2公司数据中心机柜服务面积达到18万平方米,同比增长41%,折合机柜约7.2万个,签约率为93.7%,目前已使用面积为12.7万平,同比增长47%,折合机柜约5.1万个。

与国内外同业公司相比,公司在国内IDC企业中名列前茅,但与全球IDC龙头相比差距较大,未来发展空间巨大。就2018年底数据中心规模而言,公司折合已使用数据中心机柜数为4.3万个,居国内首位,而全球龙头Equinix收费机柜数已经超过22万个;就数据中心收费面积规模而言,公司截至2018年底数据中心已使用面积为10.8万平,而DigitalRealty和CyrusOne的数据中心可租用面积分别高达271/35万平方米。

北上深等核心一线城市对IDC政策趋严。《北京市新增产业的禁止和限制目录(2018年版)》要求全市层面禁止新建和扩建互联网数据服务、信息处理和存储支持服务中的数据中心(PUE值在1.4以下的云计算数据中心除外),中心城区全面禁止新建和扩建数据中心。上海规定到2020年,全市互联网数据中心新增机架数严格控制在6万个以内,新建/改建互联网数据中心PUE值严格控制在1.3/1.4以下。深圳市发改委强调要建立完善能源管理体系,实施减量替代,严控数据中心的能源消费新增量,同时强化技术引导,PUE低于1.25的数据中心可享受新增能源消费量40%以上的支持。浙江要求数据中心年增长率控制在30%以下,至“十三五”末,数据中心机架数不超过25万个。

核心城市供不应求、需求外溢至一线周边,中西部供给余量较大,东北基本供求均衡。核心城市北上广深由于政策限制原因,数据中心资源放缓,《全国数据中心应用发展指引(2018)》指出2018年北京、上海、广深均处于供不应求的状态,而中部和西部地区供给余量较大,东北基本供求均衡。

一线城市周边地区数据中心网络质量较好,大部分直连骨干节点,且按照高可用等级建设,在规模和能力上具备承接一线城市外溢需求的条件。一线城市周边地区新建数据中心快速增长,预计2018年北京周边地区(河北、内蒙古、天津等)可用数据中心规模将达到36万个,上海周边(江苏、浙江)供给规模到25万个,广深周边(广东省其他地区、福建省)供给规模将达到15.6万个,周边地区有望承接一线城市外溢需求。北上广深一线城市数据中心租用价格水平最高,其周边环一线%。

万国数据北上广深资源充足,布局完善。目前北上深一线城市政策趋严,存在一定的供需缺口,而公司在北上广深资源充足,目前将近80%的服务面积均位于北上广深一线万平,均分布于核心城市,折合机柜数约3.1万个(假设一个机柜占地2.5平方米)。上海/昆山、广深泛亚电竞、北京数据中心的在建面积/服务面积比例高达35%/39%/92%,未来将持续巩固核心城市布局优势。

尽管北京地区数据中心资源紧缺,2019Q1公司仍获批一个大型数据中心项目——北京八号,二季度公司收购北京九号数据中心,机房面积超过8000平方米且已经全部签约并基本全部投入使用,收购预计将在年底前完成,为公司在北京市场注入新的竞争力。而北京周边地区廊坊拥有良好的网络连接及电力基础设施,可承接北京的外溢需求,公司已经与廊坊地政府签订框架协议,积极拓展北京周边战略地域的资源。

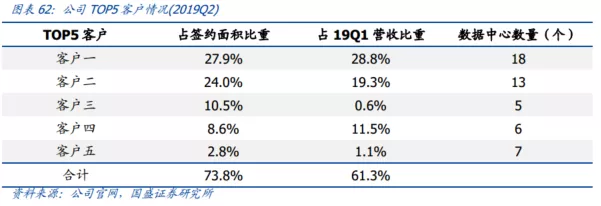

锁定大客户,流失率较低。万国数据的主要客户类型为云服务商、大型互联网企业、金融客户和其他大型企业。截至19Q2公司共有610个客户,签约面积中,云服务商占比高达73.0%,大型互联网企业占比13.5%,其余为金融及其他企业。公司以提供批发型数据中心服务为主,一般签订长期合约,锁定大客户,客户流失率低,2016-2018年客户流失率分别为1.6%,2.1%和0.9%。此外公司也提供零售业务,服务对象主要是大型企业和金融类客户,这些客户会存有自己的机柜,不会全部上云,因此流失率也较低。

客户结构向平衡与多元化发展。公司前五大客户均为云服务商或大型互联网企业,合计占签约面积比重的74%,贡献2019年二季度约61%的营业收入,公司正积极开拓企业级和金融类客户,未来客户结构将更加多元化。2019年一季度,企业客户占公司新业务的10%,新增数家重要客户,其中包括大型汽车企业和国际酒店集团。

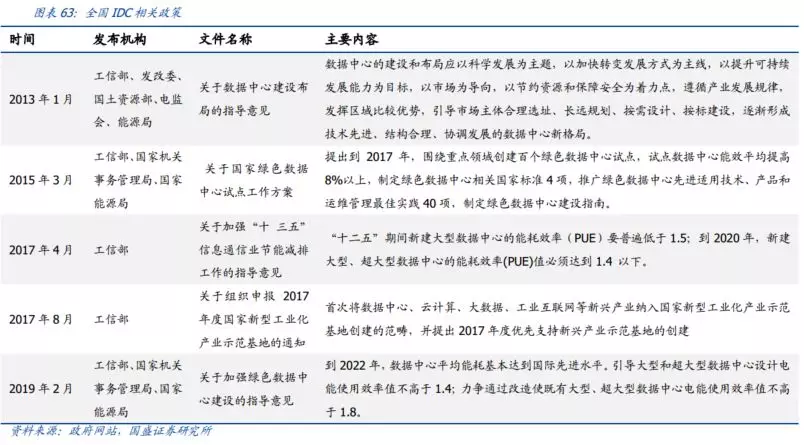

国家对数据中心相关政策指引IDC向着绿色节能发展。近年来工信部针对IDC的政策越来越强调PUE(电力使用效率),2019年2月《关于加强绿色数据中心建设的指导意见》提出,到2022年,数据中心平均能耗基本达到国际先进水平泛亚电竞,大型和超大型数据中心设计PUE不高于1.4,改造既有大型、超大型数据中心PUE不高于1.8。IDC运营商面临越来越严格的监管,设计运维能力强、能合规控制能耗的公司有望获取更多市场份额。

万国数据的数据中心设计先进,且拥有国际领先标准的运维管理水平。公司数据中心设计先进,采用合理的模块化设计,灵活性强,数据中心的占地面积和电力密度均是国内数据中心平均标准的2倍,数据中心服务可用性到达99.99%。公司提供数据中心运维服务,运营团队负责指导、协调和监测数据中心设施的日常运营,服务团队负责为客户提供7*24小时服务,实现安全性、标准化与平台化。

对标国际领先标准,5家数据中心获得M&O认证。2019年,万国数据成都一号和广州一号数据中心顺利通过由UptimeInstitute颁发的全球顶级数据中心基础设施运维认证(M&O认证),其中成都一号数据中心成为西南地区第一家获得该认证的数据中心。同时,万国数据北京一号数据中心、上海一号数据中心、深圳一号数据中心继2016年之后又获得了认证更新,万国数据获得M&O认证的数据中心总量为5家。UptimeInstitute长期致力于数据中心基础设施的探索和研究,是目前全球公认的数据中心标准化组织和权威的专业认证机构,公司多个数据中心获得认证表明公司拥有国际领先标准的运维管理水平。

截至2017年底全国在用超大型数据中心平均运行PUE为1.63,大型数据中心平均PUE为1.54,公司先进的设计以及优秀的运维能力降低了数据中心的能耗、大幅提升效率,2018年PUE为1.4,较上年下降0.1,低于行业水平。此外,公司北京一号数据中心、深圳一号数据中心、广州一号数据中心均入选信通院绿色数据中心优秀案例。

万国数据目前数据中心待建面积规模大,截至2019年二季度待建面积为7.8万平,服务面积为18万平,合计25.8万平,折合机柜数10.3万个,而目前已使用面积折合机柜仅5.1万个。公司目前待建数据中心预计将于2019年或2020年上半年投入服务,届时公司数据中心服务规模将达到目前已使用规模的2倍以上。

公司资本开支投入迅速提升,2018年投入约47亿元,同比大幅增长132%,为2015年资本开支投入7亿的6倍,2019年公司计划投入45-50亿,规模与2018年基本持平,为公司未来数据中心规模扩张提供持续动力。

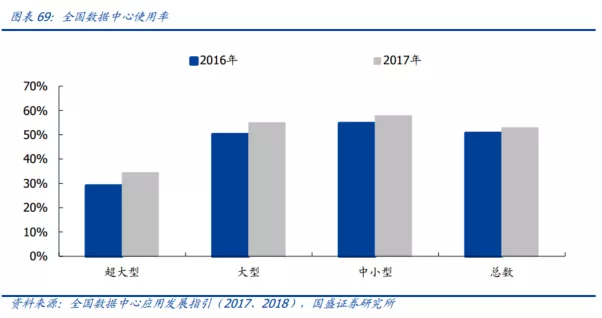

全国数据中心使用率整体呈现上升趋势。2017年全国数据中心使用率为52.85%,同比提升2.16个百分点,其中超大型、大型、中小型数据中心利用率均较2016年有所提升,由于新投入的超大型及大型数据中心较多,整体使用率较低。2016年底北上广深数据中心使用率达到60%~70%,部分西部省份上架率低于30%,截至2017年底,除北上广深外,河南、浙江、江西、四川、天津等省市数据中心使用率也达到了60%以上,除个别省外,西部各省的使用率均达30%以上。受到非一线城市使用率较低、各地新项目投入较多的拖累,目前全国数据中心使用率水平尚低,未来提升趋势不变。

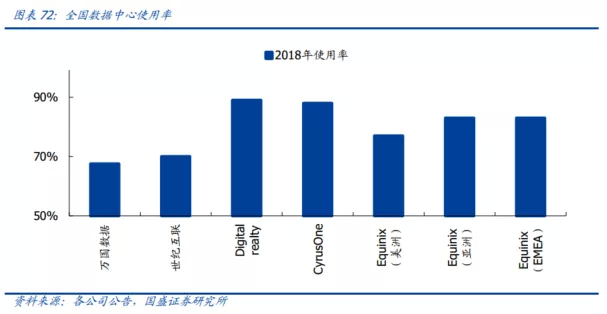

公司利用率尚处低位,未来提升空间大。万国数据目前利用率仍处于低位,主要是由于公司数据中心扩张速度较快,新数据中心上架率较低因而拉低了整体的利用率,从与海外成熟公司Equinix、DigitalRealty等公司的比较可以发现,成熟数据中心利用率率往往达到80%以上。公司目前有42.5%的服务面积利用率低于80%,利用率整体呈现上升趋势,2019Q2达70%,未来仍有上升空间。

单机柜租金短期承压,但未来上涨潜力巨大。目前全球IDC龙头公司Equinix单机柜租金折合人民币为12810元/月,国内IDC行业平均单机柜的租金大约6000-7000元/月,其中世纪互联单机柜租金为8788元/月,万国数据单机柜租金折合约6700元/月。国内外租金相差较大,我们认为有两个潜在原因,第一个是机柜密度较高,第二个是海外龙头公司提供了较多增值服务,包含带宽及增值服务也是世纪互联单机柜租金比行业高的主要原因。

万国数据近两年承接较多大客户订单,导致单柜租金MSR(Monthly service revenue)短期有下行压力。但长远来看,客户对算力要求越来越高,加上万国持有很多核心城市数据中心资源,这些资源供不应求,升值潜力巨大。

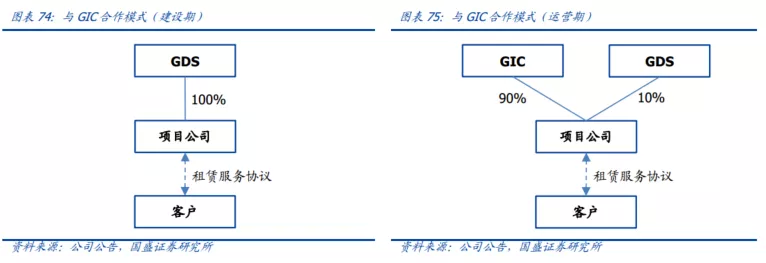

4.3. 联合新加坡政府投资基金(GIC)参与大客户基地项目,新模式回报更高

全新轻资产发展模式。万国数据2019年二季度首提与新加坡政府投资基金(GIC)合作,为客户提供数据中心建设服务。此类项目由客户负责所需土地、场地和电力资源,前期由万国承担场地建设过程中的资本开支。项目建成达到客户规格要求后,万国将项目90%的权益转让给GIC,自己持有剩下10%的权益,迅速回收投入资金。整个建成项目的管理运营由万国负责,租用IDC的客户每月向GIC和万国的合资公司支付数据中心服务费,合资公司按照协议再向万国支付管理费。

合作项目三方共赢。对于万国而言,合作计划的意义在于:1)拓宽收入成长边界,在非一线市场采用更节省资本的方式打开新市场,提高投资回报率;2)获得GIC背书和长期稳定的融资支持;3)巩固与超大互联网客户的合作关系,未来将有望承接更多建造基地项目大型数据中心的订单。对于GIC来说,可以获得客户承诺的稳定回报。对于客户来说,可以绑定实力强大的项目承建方和资金方。

混合云将成为未来的重要发展方向。公有云具有计算资源优势,而私有云的安全性优势突出,混合云则将公有云和私有云进行混合和匹配,它既可以将重要数据保存在本地数据中心保证安全,同时也可以使用公有云的计算和数据处理资源,更高效快捷地完成工作。根据信通院2017年中国云计算使用市场调查结果,混合云占比仅6.6%。IDC预测,全球未来混合云将占据整个云市场份额的67%,混合云将成为未来的重要的行业增长点。

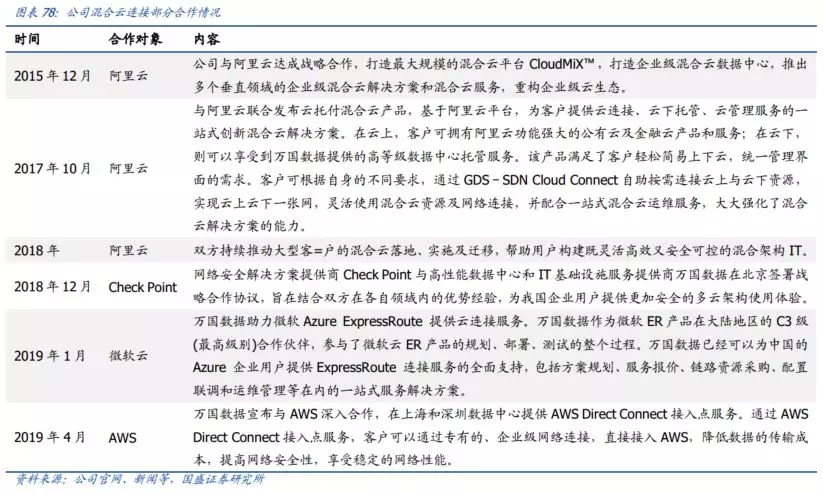

万国数据已开发Cloud connect,与各大云服务商合作。万国数据的Cloudconnect产品融合了万国数据高性能数据中心集群,满足数字化转型背景下企业对于弹性、灵活的混合云服务的需求。

早在2015年底,万国数据就与阿里云达成战略合作伙伴关系,共同开发了基于阿里云的万国数据混合云平台CloudMiX,2017年继续开展深入合作并联合发布云托付混合云产品,2018年双方持续推动大型客户的混合云落地、实施及迁移,帮助用户构建既灵活高效又安全可控的混合架构IT。2019年1月,万国数据助力微软AzureExpressRoute提供云连接服务,4月万国数据宣布与AWS深入合作,在上海和深圳数据中心提供AWSDirect Connect接入点服务。目前,万国数据已全面展开与各大云服务商的合作,现已包括:阿里云、腾讯云、AWS、Azur67e、百度云、UCloud以及VMware的VCloudDatacenter等。

万国数据具备发展混合云的优势,并非其他竞争对手可以复制。混合云产品需要提供国内主流云服务商的连接服务,才能吸引下游私有云客户接入。万国的基因十分适合发展混合云业务,主要是因为其拥有大量对安全性要求高、希望保留私有云的企业客户,同时也和大型公有云服务商有紧密的业务合作。其他同行竞争对手如果业务上依赖于零售或者单一云服务大客户,就没有办法很好地开展混合云业务。

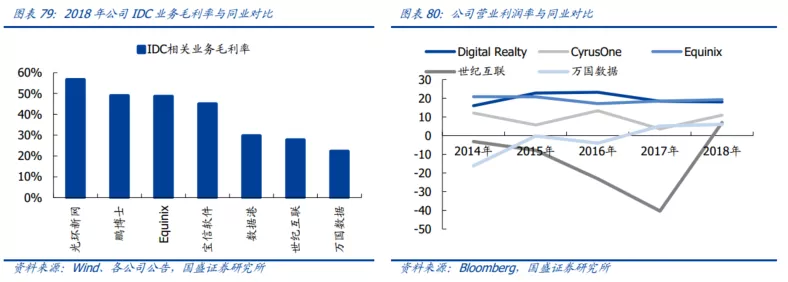

万国数据目前毛利率水平较低,2018年只有22%,主要是由于公司运营新项目较多,而且批发型数据中心收费较零售便宜,毛利率相对不及零售型。光环新网的毛利较高,与其零售模式有关,也跟其自建项目较多使用自有土地有关系。从长期来看,我们认为万国数据的毛利率有很大的改善空间,随着整体利用率提升,能向35-40%的水平靠拢。万国数据营业利润率也在逐步好转,2017年起已经转正,2018年营业利润率为6%。

未来数据中心规模效应将逐步体现,带来租金和人力成本、设备折旧等规模效应,盈利能力将提升,2019Q2公司租金&人力成本占收入比重为24%,同比下降6个百分点。

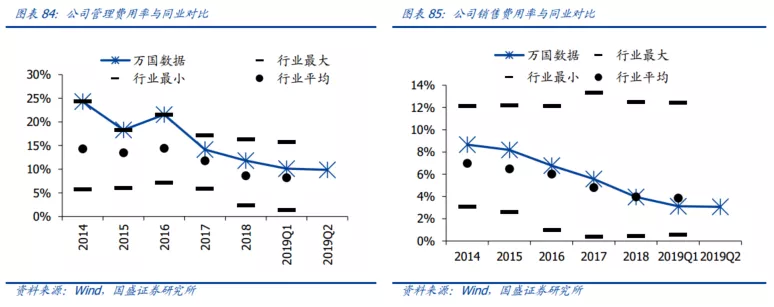

公司费用率呈现下降趋势。选取Equinix、DigitalRealty、CyrusOne、世纪互联、光环新网、宝信软件、数据港作为行业可比公司进行比较。万国数据费用率呈现下降趋势,2018/2019Q1管理费用率为11.8%/10.1%,较行业公司平均高3.2/1.9个百分点,销售费用率为4%/3.1%,低于行业平均水平0/0.7个百分点,2019Q2费用率延续下降趋势,未来随着管理费用规模效应释放以及合理管控措施,费用率将进一步下降。

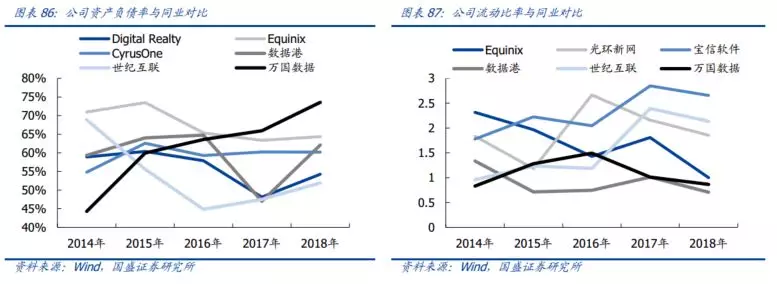

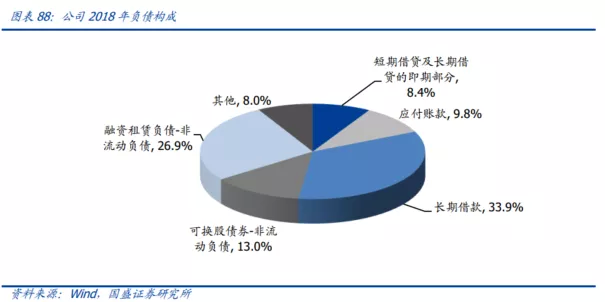

快速扩张需资金支持,资产负债率攀升。万国数据负债率较高,2018年资产负债率为73.6%,为可比公司最高。流动比率位居行业下游,2018年流动比率为0.86。由于公司采取积极扩张战略,而数据中心扩张需要大量资金投入,因此需要较多借贷和融资支撑,公司的负债主要由长期借款、融资租赁负债、可换股债、应付账款以及短期借贷(含长期即期部分)组成,分别占比34%/27%/13%/10%/8%。公司资产负债率以及流动比率与同样扩张迅速的国内同业数据港、全球龙头Equinix相比较为接近。

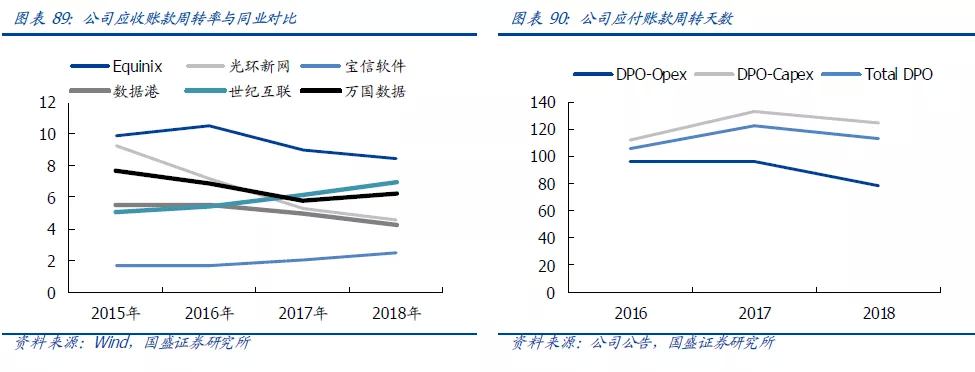

公司周转率良好。公司应收账款周转率处于行业中上游,2018年应收账款周转次数为6.2次,纯IDC可比公司中最低的为数据港(4.3次)。2016-2018年应付账款周转天数分别为106/122/113天,较为稳定。

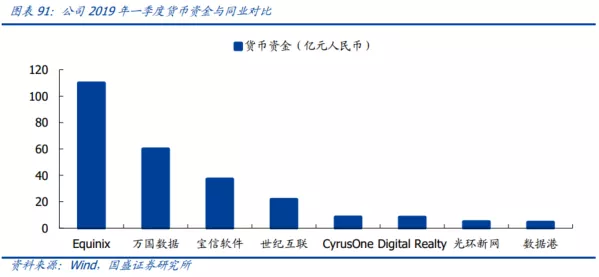

在手货币资金充足。截至2019Q1公司在手货币资金为人民币60亿元,远超同业公司(除Equinix)。主要由于是3月公司成功公开发行ADS募集约4.45亿美元,同时平安海外控股也以可转换优先股的形式对公司进行了1.5亿美元股权投资。2019Q2在手货币资金为57.3亿元,在手资金充足,将保障未来业务顺利进行。

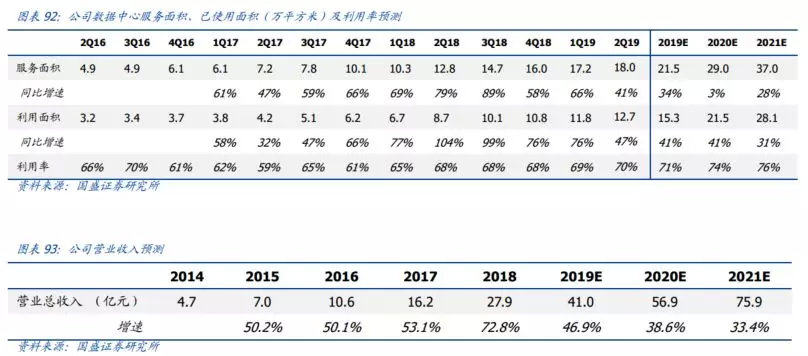

根据万国数据目前待建数据中心面积以及CPAEX投入计划,我们预计公司2019-2021年服务面积为21.5/29/37万平方米,考虑到公司未来利用率提升趋势,预计2019-2021年利用率为71%/74%/76%,对应使用面积为15.3/21.5/28.1万平方米,折合机柜数6.1/8.6/11.2万个。我们预测公司单机柜租金短期承压,但未来具上涨潜力,2019-2021将实现营业收入41/56.9/75.9亿元,同比增长46.9%/38.6%/33.4%。

我们认为未来数据中心规模效应将逐步体现,带来租金和人力成本、设备折旧等规模效应,预测2019-2021年营业成本为30.2/40.4/52.8亿元,毛利率26.5%/28.9%/30.3%。

我们判断规模效应下管理费用率将会显著下降,研发费用率和销售费用率基本保持稳定。

我们选取Equinix、Digital Realty、Cyrusone、Interxion、Coresite、宝信软件、光环新网、数据港和世纪互联这些上市IDC公司作为可比公司进行相对估值分析。基于行业重资本开支的属性,我们使用EV/EBITDA估值。目前海外IDC可比公司2020年平均EV/EBITDA为19.1倍,考虑到万国数据收入成长性更强、一线城市布局完善、客户流失率低,未来随着大量机柜投入使用,上架率有望回升,给予一定的估值溢价,目标价48.8美元(对应2020年22倍EV/EBITDA),首次覆盖给予“买入”评级。

一线城市数据中心资源趋紧:龙头IDC服务商过去有很好的资源获取能力,但一线城市电力指标越来越难获得,新项目竞争将会加剧。

数据中心上架率不及预期:有别于零售模式80%左右的机柜利用率天花板,批发型IDC服务商的机柜资源如果由单一客户采购,调控电力使用不过载的话,理论上机柜上架率能够接近100%。万国数据最新的机柜上架率只有69%,上架率还有不小的改善空间,能否提升使用率是影响经营规模经济和利润弹性的关键变量之一。如果销售计划逊于预期或者发生断电事故等意外,会影响上架率的实现进度。

负债率过高、再融资的可能性:公司最新的资产负债率已经达到74%,未来3年维持45-50亿的资本开支,我们预测这三年里的EBITDA和资本开支之间有60亿左右的缺口。虽然公司账上有超过60亿现金,但是未来财务杠杆有可能进一步攀升,或者有可转债、股权融资的需求。

2023-08-12 14:54:06

2023-08-12 14:54:06 浏览次数:

次

浏览次数:

次 返回列表

返回列表